相続税の更正の請求とは。申告の期限や手続きに必要な書類とは?

相続税の申告および納税を済ませたあとで、相続税を払い過ぎていたことに気づくケースがあります。

そんなとき、相続税の「更正の請求」を行うことで、払い過ぎていた額を取り戻すことができます。

そこで今回は、相続税の「更正の請求」について、申告の期限や手続きの流れ、必要となる書類などについて解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税の更正の請求とは?

相続税の申告においては、間違いや、申告後の状況の変化によって、本来納めるべき相続税額に違いが生じることがあります。この際、相続税を多く払い過ぎていた場合に、払い過ぎた分を取り戻すための手続きを相続税の「更正の請求」といい、正しい内容で申告をやり直すことで、請求後に還付金を受け取ることができます。

反対に納めた相続税が足りなかった場合は、相続税の「修正申告」を行い、不足分を追加で納付します。

相続税の過払いは、なぜ起こる?

相続税の過払いが起きる背景には、以下の原因が考えられます。

相続税の申告書を作成した税理士(又は相続税の申告書を作成した相続人ご自身)が

- 特例や土地評価に関しての知識不足していた

- 申告期限までに、節税を考慮する手が回らない

- 土地評価減額減額のための手間を避けた

- 土地評価減額するにあたり、自身の報酬が下がることを避けた

- 税務調査のリスクを考え断念した

特に、正確な土地評価をするには、現地調査をするなど、労力が必要となります。

しかし、節税できたとしても税理士が貰える報酬は上がるわけではありません。

逆に、土地評価額を減額したことで、財産評価額も下がり、結果的に税理士がもらえる報酬額も下がることもあります。

上記のような理由で、相続税が過払いになっていたとしても、税務署から連絡が来ることはありません。

つまり、納税者が知らず知らずに税金を納めすぎてしまうことが多々あるのです。

相続税申告時の間違いによる過払いは、国税通則法23条に則って「更正の請求」を行うことができます。(特例の節税漏れは、更正の請求ができない可能性があります。)

また、相続税申告では、申告後に状況が変わるなど特別な事情によって相続税の過払い、あるいは相続税が不足することがあります。こうした場合にも「更正の請求」を行うことができますが、民法上の法的問題が絡む相続税の場合、相続税法32条に則って請求を行います。

間違いによって相続税過払いが起きやすいケース

- 相続税申告を自分で行った

- 一般の税理士に依頼した(相続税を専門としていない税理士)

- 相続した財産に土地が含まれている

そのほか、特別な事情で相続税の過払い・不足が起こるケース

相続税申告では、特別な事情によって相続税の過払い・不足が生じ、「更正の請求」を行う場合があります。ここでは、相続税ならではの特別な事情について見ていきます。

1.未分割の財産が分割された場合

相続税の申告期限は相続発生から10ヵ月ですが、遺産分割協議でなかなか分割がまとまらないことがあります。申告期限を過ぎると延滞税などが課税されるため、このような場合、法定相続分に基づき、それぞれの相続人がいったん仮の相続税申告を済ませることがあります。そのため、正式に相続分が決定した時点で、相続税の過払いや不足が生じます。

2.認知、廃除などによる相続人の移動があった場合

たとえば、相続税申告を済ませたあとで、被相続人が認知する子どもがいることが判明したケースや、相続人の廃除、廃除の取り消しによる相続の回復、または相続放棄の取り消しなど、相続人に変更(移動)が生じたことにより、相続税の過払いや不足が生じることがあります。

3.遺留分侵害請求権による返還があった場合

被相続人の遺言書に、「全ての財産を法定相続人以外に与える」とあった場合など、法定相続人は「遺留分」の侵害請求を行うことで、遺産の最低限の割合を取り戻すことができます。これにより、相続税の過払いや不足が生じることがあります。

4.未分割の財産が分割されたことにより軽減措置や特例が適用される場合

未分割の財産が分割されたケースで、申告期限から3年以内に分割がまとまった場合、「配偶者に対する相続税額の軽減」や「小規模宅地等についての相続税の課税価格の計算の特例」などが適用されます。これらの適用により、相続税の過払いや不足が生じることがあります。

5.遺贈に関わる遺言書の発見、遺贈の放棄があった場合

遺言によって財産を与えることを「遺贈」といいます。遺言書の存在を知らずに、相続人たちが遺産分割協議を行い、それぞれが相続税申告および納税を済ませたあとに、遺言書が見つかる、あるいは遺贈されるべき人物が遺贈の権利を放棄した場合、相続税の過払いや不足が生じることがあります。

相続税の更正の請求の期限

相続税の申告に期限があるように、「更正の請求」にも期限があります。まずは「更正の請求」を提出できる期限をおさえておきましょう。

原則として、相続開始から5年10ヵ月以内

相続税の「更正の請求」を行えるのは、原則として相続税の申告期限から5年間。申告期限である10ヵ月間は含まれないため、実質5年10ヵ月以内となります。「更正の請求」を行う際は、この期間内に必要書類をそろえて税務署に提出します。

特別な事情がある場合は、事由発生から4ヵ月以内

先述のように相続税申告では申告後に状況が変わるなど特別な事情(上記①~⑤)が起こることがあります。この特別な事情がある場合には特例(相続税法第32条第1項:更正の請求の特則)として、5年10ヵ月を過ぎていても、事由が発生した日の翌日から4ヵ月以内であれば「更正の請求」を行うことができます。

更正の請求を行う際の手続きの流れ

相続税の「更正の請求」を行う際の、おおまかな手続きの流れは次の通りです。

- 提出に必要なものをそろえる

- 必要書類を税務署に提出する

- 「国税還付振込通知書」が届いて、還付金が振り込まれる

1.提出に必要なものをそろえる

更正の請求には、以下4つの書類が必要となります。

- 相続税の更正の請求書

- 更正の請求の必要性を証明する書類等

- 修正申告書

- マイナンバーカードのコピー(または通知カードと身分証明書)

2.必要書類を税務署に提出する

上記の必要書類をそろえて税務署に提出します。税務署で審査が行われ、請求が認められれば「相続税の更正通知書」が届きます。審査にはおよそ2~3ヵ月かかります。

3.「国税還付振込通知書」が届いて、還付金が振り込まれる

「相続税の更正通知書」が届いたのち、「国税還付振込通知書」が届きます。この通知から2週間以内に指定口座に還付金が振り込まれます。

更正の請求に必要なもの、請求書の記載方法など

相続税の「更正の請求」を行う際は、更正の請求書の作成および必要書類をそろえて税務署へ提出します。

更正の請求には、①相続税の更正の請求書 ②更正の請求の必要性を証明する書類等 ③修正申告書 ④マイナンバーカードのコピー(または通知カードと身分証明書)が必要となります。

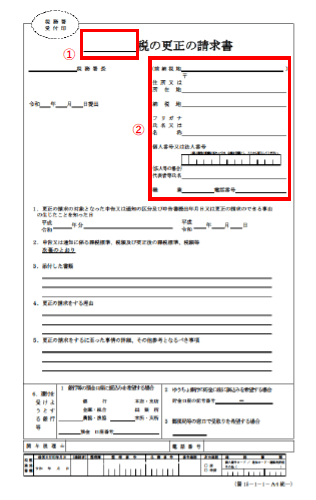

①相続税の更正の請求書

相続税の「更正の請求」では、まず相続税の更正の請求書を作成します。相続税の更正の請求書(書式)は、国税庁のホームページからダウンロードできます。

なお、更正の請求書は、還付を受ける相続人ごとに作成する必要があります。

相続税の更正の請求書(書式) 国税庁を加工して作成

赤枠の①には「相続」と記入します。

赤枠の②には請求する人の基本情報、マイナンバーを記載します。

その他の詳しい記載方法は、相続税の更正の請求書(書式):国税庁のPDFの2ページ目にある「書きかた」を参考にしてください。

②更正の請求の必要性を証明する資料等

相続税の「更正の請求」では、更正の請求の必要性を証明する資料など一式を添付する必要があります。

(例)遺産分割協議書のコピーなど

③修正申告書

①相続税の更正の請求書の他に、当初の申告とどこが変わったかがすぐにわかるように参考資料として「修正申告書」を添付します。

④マイナンバーカードのコピー(または通知カードと身分証明書)

相続税の「更正の請求」では、①②③の書類とともに、マイナンバーカードのコピー(または通知カードと身分証明書)を提出します。

相続税申告で損しないために

相続税申告はとても複雑で専門的な知識が求められるため、税理士が担当した場合でも多くの過払いが生じていることをご存じでしょうか。また、相続税を払い過ぎていたとしても税務署はそのことを教えてはくれません。

- 相続税申告を自分で行った

- 一般の税理士に依頼した

- 相続した財産に土地が含まれている

などに該当される方は、ぜひ一度、当税理士法人にご相談ください。

完全成功報酬制のため、相続税が戻ってこなかった場合、料金は一切発生しません。

全国47都道府県のご訪問、現地調査が可能です。

相続税還付サービスページ

当税理士法人は相続税専門の税理士事務所として、他の税理士が作成した相続税申告書や相続人ご自身で作成した申告書を見直し、累計170億円もの相続税を取り戻してきた実績があります。

当税理士法人にご依頼いただいたお客様からたくさんのお声をいただいております。

- 土地評価のやり直しで、相続税額が大幅に減額となり700万円以上の還付を受け取ることができました。

- 税率は法律で定められているため、どこにお願いしても納める額は同じだと思っていましたが、専門の知識によって(細かく計算することで)税額を低くできることを知りました。

- 相続税の過払い額が戻ってくるか半信半疑でしたが、実際に還付があって驚きました。

- 更正請求の手続きをお願いしたところ1,000万以上の税金が還付されました。次の相続の際には、更正請求ではなく、相続税の申告時から相続に強い税理士事務所にお願いしようと思います。

相続税を取り戻す手続きを行いたい方は、当社の相続税還付サービス内容をご覧ください。

相続税還付のサービス内容や料金についてはこちら

「相続税更正の請求」のまとめ

- 相続税の「更正の請求」の期限は、原則として相続税の申告期限から5年間(申告期限の10ヵ月間は含まないため、実質5年10ヵ月以内)

- 特別な事情がある場合、「更正の請求」の期限は事由発生から4ヵ月以内(5年10ヵ月を過ぎている場合にも適用)

- 提出には、「相続税の更正の請求書」「更正の請求の必要性を証明する書類等」「修正申告書」「マイナンバーカードのコピー(または通知カードと身分証明書)」が必要となる

- 更正の請求書は、還付を受ける相続人ごとに作成する必要がある

- 相続税を払い過ぎていても税務署はそのことを教えてくれない

- 審査にかかる時間はおよそ2~3ヵ月。還付の振り込みは「国税還付振込通知書」が届いてから2週間以内

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ