「相続税の払い過ぎ」に注意!相続税の還付が生じやすい9つのケース

「相続税の払い過ぎ」が起きやすいケースについて詳しくまとめています。

相続税の還付とは、納めた相続税の一部を返還してもらうことです。相続税の計算ミスや財産評価に誤りがあった場合、相続税の還付請求が認められると納め過ぎた相続税が戻ってくることがあります。

税務署は、相続税が過大に納められたとしても、こちらが還付請求をしなければ返還してくれません。このページでは、相続税の還付が発生しやすいケースついて詳しく解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税還付の時効は申告期限から5年以内

相続税の還付を受けるためには、相続税の申告期限から5年以内に還付請求を行う必要があります。相続税申告期限とは、被相続人が亡くなったことを知った日から10ヶ月です。この相続税申告期限から5年間が相続税の見直し・還付が可能な期間となっています。

そのため、被相続人が亡くなってから5年10ヶ月以内であれば相続税の還付請求をすることができます。この期間を過ぎてしまうと相続税の申告に誤りがあったとしても還付を受けられませんのでご注意ください。

相続税還付が生じやすいのは「土地の相続」

相続税の還付を受けられる可能性が高いのは、「土地」を相続した場合です。何故なら、相続税の評価額に最も差が生じやすいためです。

土地は、その形状・周囲の状況などの様々な要因で評価額が変動しますが、査定を行う人によって結果がまちまちです。土地の評価額を過分に査定してしまった場合、相続税の納め過ぎが発生してしまいます。しかも土地はわずかな評価の差によって税額も大きくなりやすいので、還付を受けられる場合に戻ってくる金額も大きくなります。

こんな土地を相続したら還付されやすい9つのケース

以下の9つのケースに該当する土地を相続した場合、その土地の評価を正しく行っていないと相続税を払いすぎている可能性が高まります。もし該当する場合には、相続税の還付請求を検討してみましょう。

500平米以上の面積を有する土地

500平米以上の面積を有する土地は、広大地(または地積規模の大きな宅地)として認められる場合があります。広大地(地積規模の大きな宅地)として認定されると土地の評価額が最大65%減額されます。ただし、広大地(地積規模の大きな宅地)についての要件は極めて複雑なため、正確な調査が必要となります。

線路沿いに位置する土地

線路沿いに位置する土地の場合、騒音や振動が大きく、利用価値が著しく低下していると認められることがあります。こうした場合、土地の評価額を10%減額することができます。

無道路地

無道路地とは、一般に道路に接していない宅地をいいます。また、その土地に建っている家に出入りするために細い道を利用している場合にも、該当する可能性があります。こうした無道路地は最大で40%減額することができます。

傾斜地

傾斜地は、平坦な土地と比べて利用価値が低くなるため、土地の評価額が低くなります。

高圧線下にある土地

高圧線下にある土地には、家屋の建築が全く認められない場合や、家屋の構造や用途に制限がかけられている場合があります。建設が認められない場合は土地の評価額の50%を減額、制限を受ける場合は30%を減額することができます。

不整形地

不整形地とは、土地の形が正方形や長方形ではない土地をいいます。多く見られるのが、三角形、L字、台形などといった形の土地です。こうした土地は、正方形や長方形の土地と比べて、土地の有効利用がしづらいため、土地の評価額を下げることが可能です。

忌み地

忌み地とは、墓地などに隣接する土地を指します。こうした土地の場合、利用価値が著しく低下していると言う理由で土地評価が下がることがあります。ただし、評価対象となる土地に墓地や寺院が多数存在する地域にある場合、隣接することによって著しく土地の利用価値が低下しているとはいい難くなり、「忌み地等」として10%の評価減を適用することが難しいこともあります。

庭内神祠のある土地

庭内神祠とは、土地内に鳥居、祠、社など日常礼拝の対象となっているものをいいます。以前には庭内神祠自体は非課税とされ、敷地に関しては課税対象でしたが、取り扱いが変更され、敷地についても非課税対象となりました。

登記簿情報より実際の土地面積が小さい土地

明治以前に測量された場合、当時の技術不足により実際の面積よりも大きく測量がされ、不正確な情報が登記簿に記載されていることがあります。この差分、土地の評価額が減額されます。

相続や不動産に強くない税理士に相続税申告を依頼していた場合

相続税の払いすぎを防ぐには、土地の評価を正しく行うことが重要です。相続や不動産について、経験が少ない税理士に相続税申告を依頼していた場合、土地評価の見積もりが甘かったり、税務調査で指摘されないよう慎重に相続税を算出することもあり、相続税の払い過ぎが生じる可能性があります。

これらのケースに当てはまる方は、納めた相続税を見直してみるとよいでしょう。

相続税還付の手続きと必要書類

相続税の還付手続きは、相続税申告期限から5年以内であれば「更正の請求」という手続きで払いすぎた分の相続税の還付を求めることができます。

その際、課税標準である所得が課題であることを証明するために必要な「評価意見書」という書類を、更正の請求書に添付して税務署に提出する必要があります。

還付申請後、税務署で審査されます。審査期間の目安は、3ヶ月から6ヶ月程度です。還付が認められた場合、1ヶ月程度で確定した還付金が相続人の指定口座に振り込まれます。

まとめ

「高い相続税を払ったけれど納得いかない」、「相続税を払いすぎてしまっているかもしれない」など、少しでも不安や疑問がある場合は、時効になる前に、相続税の還付に強い税理士に一度相談してみるとよいでしょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

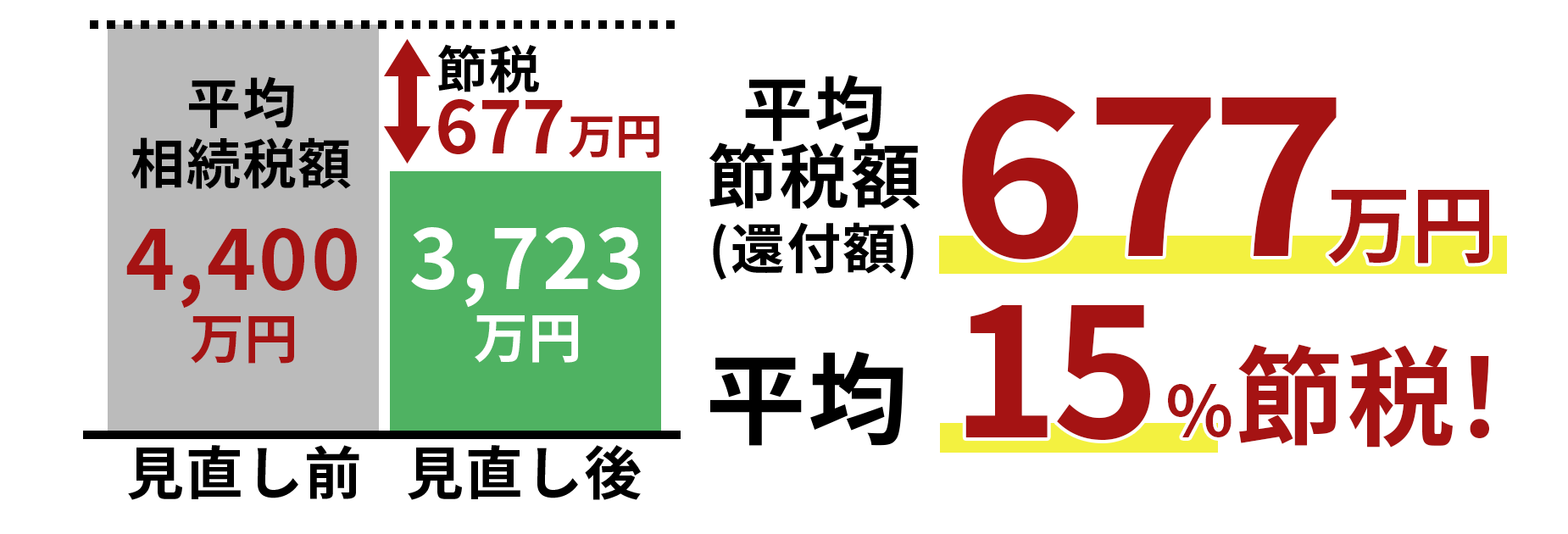

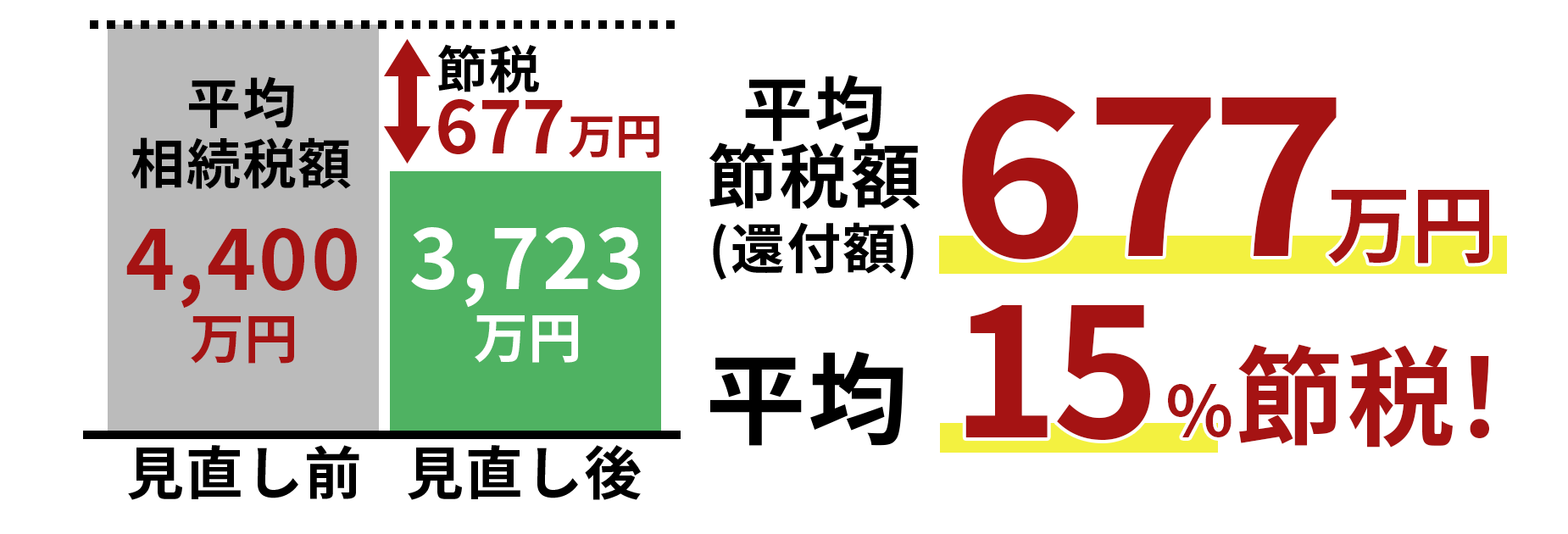

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,430件(2024年11月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。