「相続税の税務調査の時期は?」申告期限から1年後の夏から秋

「相続税の税務調査の時期」は相続税の申告期限から1年後の夏から秋が入りやすい?時効は原則5年ですが、延長されるケースもあります。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税の税務調査の時期

税務署が主にやっていることといえば、確定申告と税務調査がまず最初に浮かび上がります。とくに税務調査は年がら年中行われているイメージがありますが、実はそうではありません。

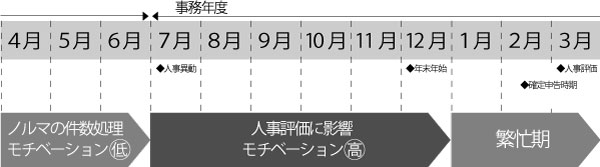

税務署の年間スケジュールによって税務署員のモチベーションが大きく変わり、それによって税務調査の厳しさも変わります。また、確定申告の時期は税務署員全員がたずさわるため、税務調査のオフシーズンとなります。

相続税の税務調査が入りやすい時期は夏から秋

税務調査は1年中つねに行われているものではなく、1つの案件に対して厳しく行われている時期と件数稼ぎのために行われている時期があります。

調査官の人事評価や確定申告が調査官のモチベーションの高さに影響しているので、厳しい時期とそうでない時期の2つの時期にわかれています。

税務調査が厳しくなるのは7月~12月ごろ

一般的な企業と違って、税務署の年度初めは7月。そして3月に人事評価が行われています。また、年末年始から3月までは確定申告のシーズンです。

そのため、人事評価が終わってから年度初めまで(3月から6月)の調査官のモチベーションは比較的低くなり、ノルマを達成するために件数稼ぎとして税務調査が行われます。

一方で、税務署の新年度が始まってから確定申告のシーズンに入るまでの時期(7月から12月)は、人事評価に大きく関係するために調査官のモチベーションが高まって厳しい税務調査となります。

そして12月から3月の確定申告シーズンは「お祭り」とも呼ばれるほど忙しく、部門に関係なく全員が確定申告の事務処理に携わります。結果的に、12月から3月は、税務調査はオフシーズンとなります。

相続税の税務調査の連絡が来る時期は?

相続税の税務調査が入る時期はおおよそのところ決まっています。

相続税の申告期限から最長で1年間とることができる延滞税があり、税務署としては最大限の延滞税をとりたいため、申告期限から1年が過ぎたころ(被相続人の死亡を知った日から1年10ヶ月後)が調査官の狙い目になっています。

さらに税務調査が厳しくなる時期は調査官のモチベーションが高まる7月~12月。そのため、相続税の税務調査が入るかもしれない要注意時期は、被相続人が亡くなったことを知った日から1年10ヶ月を過ぎた直後の夏から秋です。

例)税務調査の連絡が来る時期の一例

![]() 相続発生:2017年8月1日

相続発生:2017年8月1日

![]() 相続税の申告期限:2018年6月1日

相続税の申告期限:2018年6月1日

![]() 税務調査が入る可能性の高い時期:2018年7月~2019年12月

税務調査が入る可能性の高い時期:2018年7月~2019年12月

![]() 税務調査が入るかもしれない時期:2019年4月~2023年5月

税務調査が入るかもしれない時期:2019年4月~2023年5月

![]() 税務調査が入る可能性がない時期:2023年6月以降

税務調査が入る可能性がない時期:2023年6月以降

税務調査の時効5年だが、7年後に税務調査が来るケースも

相続税の税務調査が入る可能性が高いのは、申告期限の1年後からです。とくに申告期限を1年を過ぎた直後の夏から秋は要注意。しかし、その時期を過ぎたからといって100%税務調査が入らないわけではありません。

相続税の税務調査には5年の時効があります。申告期限を過ぎてから5年経てば税務署は申告漏れに対して税務調査をすることができなくなります。しかし、いわゆる「強制調査」が入るような悪質なケース、つまり意図的に脱税していたようなケースの場合、時効は7年間に延長されます。

税務調査が入りやすい要注意時期(つまり、申告期限の1年後の夏から秋)を過ぎても、申告期限から5年経つ頃までは万が一の税務調査のために身を引き締めておきましょう。忘れたころにやってくる……なんてこともあるかもしれません。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ