【国税不服審判所とは?】税務調査の処分に異議を唱える方法

税務調査シーズンは7~12月。「ナナジュウニ」という符丁で呼ばれることもあります。税務署の事業年度が7月開始のためで、人事異動後の9月からが最盛期といわれます。また、相続税の税務調査は申告から1年もしくは2年を過ぎた直後の夏~秋が要注意です。万が一、税務調査に入られ、その処分に納得できない場合は「国税不服審判所」に申し立てることができます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

「国税不服審判所」は国税庁に設置された特別機関

税務調査の結果、「申告漏れ」や「無申告」などの非違が認められると、よほど悪質でなければ、調査官は納税者が自主的に行う申告やり直し「修正申告」を勧めます。税務調査後の「修正申告」には、本来の相続税に加えて、「延滞税」などの追徴課税が課せられますが、「過少申告加算税」や「無申告加算税」は減じられる場合もあります。

しかし、調査官が指摘する非違を認めなかったり、「修正申告」を行わなかったりすると、税務署側が強制的に処分を行う「更正」となります。本来の相続税+「延滞税」に加え、「過少申告加算税」「無申告加算税」「重加算税」といった税率の高い追徴課税が課せられます。場合によっては財産の「差し押さえ」となることもあります。

更正といった課税処分やその理由に不服がある場合は、まず処分の通知を受けた日の翌日から3ヵ月以内に、税務署長に対して「再調査の請求」を行います。税務署長は、その処分が正しかったかどうか、改めて見直しを行い、その結果を「再調査決定書」により納税者に通知します。

「再調査決定書」の内容になお不服がある場合は、再調査決定書謄本を受け取った日の翌日から1ヵ月以内に、国税不服審判所長に対して「審査請求」を行うことになります。処分の通知を受けた日の翌日から3ヵ月以内であれば、税務署長への「再調査の請求」を行わず、一足飛びに国税不服審判所長への「審査請求」を行うことも可能です。

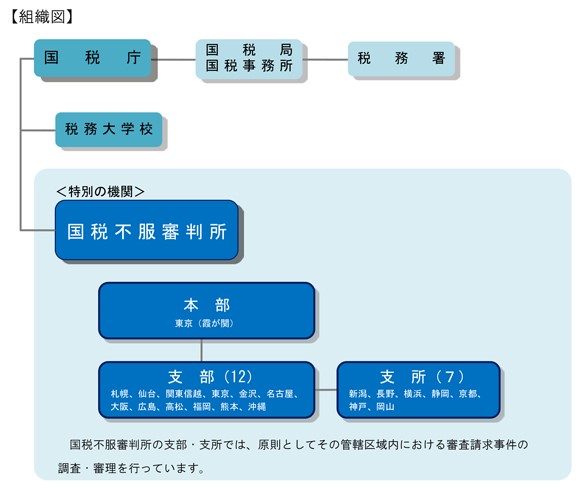

「国税不服審判所」は、国税に関する法律に基づき、昭和45(1970)年5月に設置されました。処分について審査請求人(納税者など)と原処分庁(国税局長、税務署長など)の双方の主張を聴き、必要に応じて調査を行い、公正な第三者的立場で審理し、裁決を行います。

※出典:国税不服審判所『審判所の概要』

では、「国税不服審判所」への「審査請求」の手続きは、どうすればよいのでしょう。

「国税不服審判所」に審査請求する手続きと必要書類

●国税不服審判所に「審査請求書」を持ち込みまたは郵送で提出する場合

「審査請求書」は、国税不服審判所ホームページからダウンロードできます。また、「審査請求書の書き方」や「チェックシート」もダウンロードできます。

.jpg)

.jpg)

提出先は、審査請求することになった税務署長所属の税務署を管轄する国税不服審判所の支部または支所で、直接持ち込みするか、郵送します。ただし、郵送の場合、審査請求書は「信書」に当たるため、「第一種郵便物(封書)」または「信書便物」として送付する必要があります。

▼提出先一覧

| 原処分庁の管轄区域 | 提出先(審判所支部/支所) | 住所/電話番号 | |

|---|---|---|---|

| 北海道 | 札幌 国税不服審判所 |

〒060-0042 札幌市中央区大通西10札幌第二合同庁舎 011-231-9611 |

|

| 青森県 岩手県 宮城県 秋田県 山形県 福島県 |

仙台 国税不服審判所 |

〒980-0014 仙台市青葉区本町3-2-23仙台第二合同庁舎 022-221-7561 |

|

| 茨城県 栃木県 群馬県 埼玉県 |

関東信越 国税不服審判所 |

〒330-9718 さいたま市中央区新都心1-1 さいたま新都心合同庁舎1号館 048-600-3221 |

|

| 新潟県 | 新潟支所 | 〒951-8104 新潟市中央区西大畑町5191番地 025-228-0991 |

|

| 長野県 | 長野支所 | 〒380-0845 長野市西後町608-2 026-232-6489 |

|

| 千葉県 東京都 山梨県 |

東京 国税不服審判所 |

〒102-0074 千代田区九段南1-1-15九段第2合同庁舎 03-3239-7181 |

|

| 神奈川県 | 横浜支所 | 〒231-0023 横浜市中区山下町37-9横浜地方合同庁舎 045-641-7901 |

|

| 富山県 石川県 福井県 |

金沢 国税不服審判所 |

〒921-8013 金沢市新神田4-3-10金沢新神田合同庁舎 076-292-7880 |

|

| 岐阜県 愛知県 三重県 |

名古屋 国税不服審判所 |

〒460-0001 名古屋市中区三の丸3-2-4 名古屋第二国税総合庁舎 052-972-9411 |

|

| 静岡県 | 静岡支所 | 〒420-0853 静岡市葵区追手町10-88 054-253-6376 |

|

| 大阪府 奈良県 和歌山県 |

大阪 国税不服審判所 |

〒540-0008 大阪市中央区大手前1-5-63 大阪合同庁舎三号館 06-6943-0370 |

|

| 滋賀県 京都府 | 京都支所 | 〒606-8323 京都市左京区聖護院円頓美町18 075-761-4285 |

|

| 兵庫県 | 神戸支所 | 〒652-0802 神戸市兵庫区水木通2-1-4 078-577-3600 |

|

| 島根県 広島県 山口県 |

広島 国税不服審判所 |

〒730-0012 広島市中区上八丁堀6-30広島合同庁舎4号館 082-228-2891 |

|

| 鳥取県 岡山県 | 岡山支所 | 〒700-0814 岡山市北区天神町3-23 086-222-8094 |

|

| 徳島県 香川県 愛媛県 高知県 |

高松 国税不服審判所 |

〒760-0018 高松市天神前3番5号高松第二国税総合庁舎 087-861-5635 |

|

| 福岡県 佐賀県 長崎県 |

福岡 国税不服審判所 |

〒812-0013 福岡市博多区博多駅東2-11-1福岡合同庁舎 092-411-5401 |

|

| 熊本県 大分県 宮崎県 鹿児島県 |

熊本 国税不服審判所 |

〒860-0047 熊本市西区春日2-10-1 熊本地方合同庁舎B棟 096-326-0911 |

|

| 沖縄県 | 国税不服審判所 沖縄事務所 |

〒900-0029 那覇市旭町9沖縄国税総合庁舎 098-867-2931 |

|

●e-Taxを利用して「審査請求書」を提出する場合

また、ご自宅のパソコンから国税電子申告・納税システム『e-Tax』を利用して提出することも可能ですが、e-Taxソフトのインストールが必要となります。手順は以下の通りです。

① e-Taxホームページの「各ソフト・コーナー」から『e-Taxソフト』をダウンロード。

②『e-Taxソフト』を開いて「申告・申請等」をクリック。

③ ICカードリーダーにマイナンバーカード等の電子証明書をセットし、署名可能一覧に「審査請求書」があることを確認して「電子署名」をクリック。

④「申告・申請書の作成」ページで、「申請・届出」、「審査請求関係」をクリック。

⑤「審査請求書」が送信可能一覧に表示されていることを確認して「送信」をクリック。

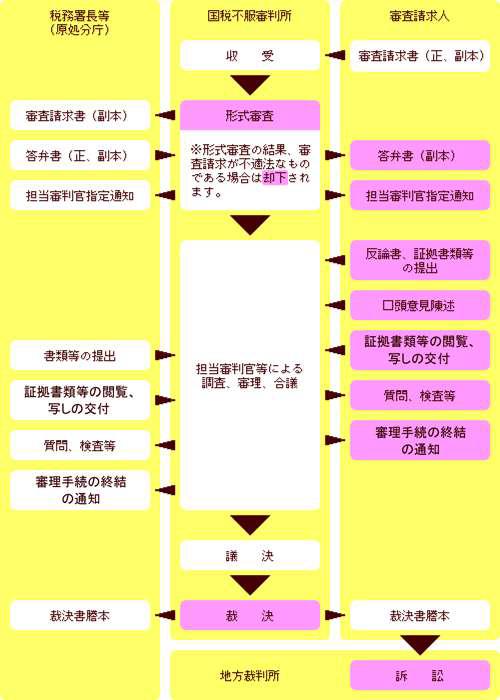

その後、国税不服審判所では、まず審査請求が法律の規定に則っているかどうか、形式的な審査を行います。審査請求書に記載漏れ等の不備があるときは補正を求められることや、審査請求の趣旨や理由の記載が不明瞭な場合は計測可能な資料などの提出を求められることもあります。

審査請求人が補正しない場合や、審査請求書が法定の審査請求期間経過後に提出された場合など不適法な審査請求のため補正できないことが明らかなときには、審理手続きを経ずに「却下」される場合もあり、「裁決書謄本」によって審査請求人に通知されます。

▼審査請求後の大まかな流れは、下図のようになります。

※出典:a href=”https://www.kfs.go.jp/system/trial.html#trial_m04″ target=”_blank” rel=”noopener noreferrer”>国税不服審判所『審理と裁決』

「国税不服審判所」の裁決に不満なときはどうする?

「国税不服審判所」の裁決になおも不服があるとき、審査請求人は裁決があったことを知った日の翌日から6ヵ月以内に、地方裁判所へ訴訟を提起することができます。ただし、税務署長等がたとえ裁決に不服があっても訴訟を提起することはできません。

また、審査請求をした日の翌日から起算して3ヵ月を経過しても裁決がない場合、審査請求人は裁決を経ないで裁判所に訴訟を提起することができます。

ただし、国税庁が令和4(2022)年に発表したデータによると、「再調査請求」「審査請求」「国税訴訟」によって納税者側の訴えが一部でも認められたのは1割強に過ぎないとのことです。「国税訴訟」に関しては、令和3(2021)年度に終結した訴訟は199件で、そのうち納税者側の一部勝訴は6件、全面勝訴は7件でした。「訴訟」には、時間も、費用も掛かりますので、踏み切るにはそれなりの覚悟が必要です。

「国税不服審判所」は、執行機関である国税局や税務署から分離・独立した機関として機能しています。学識経験者として外部から税理士や弁護士を招き、中立性の確保に努めていることも確かです。

とは言っても、「国税不服審判所」が国税庁の通達と異なる解釈で裁決を下す場合は、予め国税庁長官に意見を申述しなければなりません。さらに、国税庁長官は国税審査委員会に諮問をかけ、その議決を経たうえで裁決が下されるという流れになっています。

また、「国税訴訟」においても、裁判官から調査を命じられる「租税調査官」は国税出身の人材が担当することが多いことから、「完全な公平・中立とは言えない」という批判がしばしば起こります。

できれば、「税務調査」の対象にならないに越したことはありませんが、万が一、調査を受けることになってしまっても、「審査請求」や「訴訟」を覚悟する前に打つ手はあります。「税務調査」には、税理士が立ち会うことができるのです。税の専門家である調査官に対抗できるのは、やはり税の専門家です。

詳しくは、『「税務調査の実態」税理士が立会体験から教える相続税の対処法』『相続税の税務調査!質問内容集や当日の流れ、調査時期を紹介』もぜひご一読ください。

当相続税理士法人では、税務調査の立会いも承っておりますので、お気軽にご相談いただければ幸甚に存じます。

税務調査対策サービス/料金

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ