【相続税の税務調査とは?】対象になる人、受けやすい人を解説

「相続税の税務調査とは」。相続税の申告内容への税務署からの指摘や税務調査についてわかりやすく解説しています。

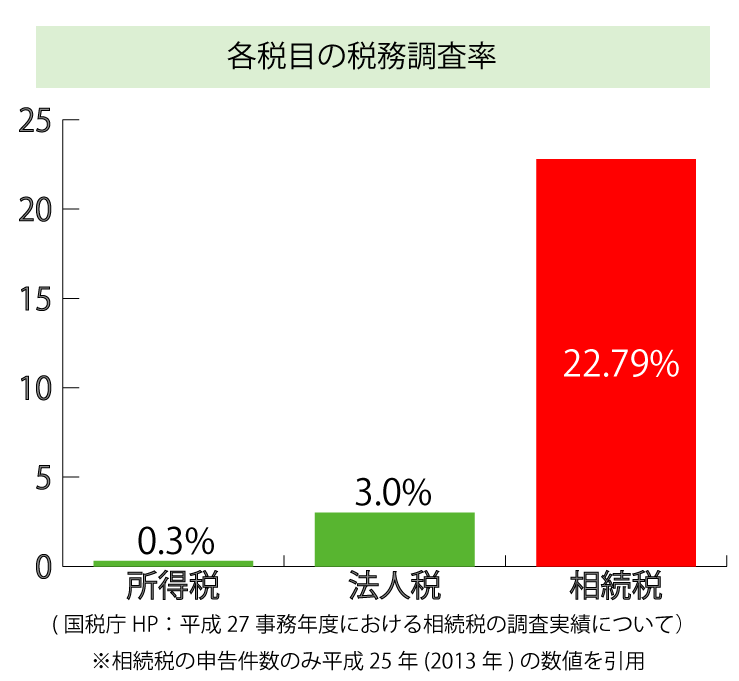

国税庁の報告統計によると、相続税において税務調査の対象となるのは約21%と、およそ4~5人に1人の割合です。なお、相続税の税務調査に関しては、2年前の相続税申告に調査が入ることが多いので、平成27年(2015年)の国税庁統計から引用しています。

では、相続税の税務調査に入られるのはどのような人でしょうか?

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税の税務調査を受けやすい人

申告書に不備がある人

申告書に不備がある人 納税額が高い富裕層

納税額が高い富裕層 金融資産を多く相続した人

金融資産を多く相続した人 自分だけで相続税の申告をした人

自分だけで相続税の申告をした人 相続税がかかるのに申告をしていない人

相続税がかかるのに申告をしていない人

上記いずれかに当てはまる方は税務調査を受けやすいです。その理由を説明します。

1.申告書に不備がある人

申告書の内容にもれがあったり、おかしな部分があると税務調査が入る可能性があります。

税務署は、提出された申告書を機械でスキャンし、簡単な計算間違いなどがないかチェックします。そこで申告書に不備があると調査対象としてチェックされてしまいます。

相続税申告の期間は相続の開始を知った日から10ヶ月以内と短いため、ぎりぎりになって申告の手続きを始めると計算ミスをしてしまうかもしれません。あらかじめ余裕を持ったスケジュールを立てておくと良いでしょう。

2.納税額が高い富裕層

税務署は、調査対象を選定するため、富裕層を管理する独自のリストを持っています。

高額商品(不動産、高級車)の購入履歴、株式の取引履歴、給料データ、国債保持者などをチェックし、KSKシステム(国総合税管理システム)に情報を蓄積し、そのデータからリストを作成しているようです。

蓄積されたデータから、税務署は調査対象の総資産額の予想を立てます。

その予想と実際の申告書を比較し、差が生じている場合に、税務調査が入る可能性があります。

3.金融資産を多く相続した人

相続する資産には、金融資産と不動産といった資産の種類があります。不動産を多く相続する場合と比較すると、金融資産を多く相続した場合の方が、税務調査が入りやすいです。

例えば、同じ5億円を相続したとしても、5億円分の土地を相続した人と、5億円分の現金を相続した人では、後者の方が圧倒的に調査の入る確率が高いです。

なぜなら、土地など不動産の場合、評価の仕方によって財産額が異なる側面があり、解釈論になるからです。

調査官の立場から見ると、解釈論である土地や不動産への指摘は難しいため、絶対的な基準がある金融資産を指摘したほうが簡単に追徴できるというわけです

4.自分だけで相続税の申告をした人

相続税の申告書には、第1表から第15表まで、15種類以上の書類が存在します(各表1種とは限らない為)。

そのうち第1表(1枚目)の一番下には税理士の名前を記入する欄があるのですが、ここが空欄だと、資格を持たない人が、税理士をつけずに自己申告したということで、調査対象になりやすい傾向があります。税理士資格を持たない人が関与せず申告した書類は、誤りがあってもおかしくないと判断さえてしまうのです。

5.相続税がかかるのに申告をしていない人

相続税を払ったけれども納税すべき金額よりも少ない人に対して相続税の税務調査が入ります。しかし、相続税の申告の必要があるにもかかわらず申告をしていない、いわゆる無申告の人も税務調査の対象になります。

税務署は、所得税の申告書などから賃貸物件や不動産を持っていることを把握しています。それらがあるにもかかわらず、相続税の申告をしていない場合は税務調査の対象としてチェックされます。

賃貸物件や不動産を持っているような相続税の申告が必要だと思われる相続人に対しては、税務署から相続税申告の案内が届きますので必ずチェックしましょう。

相続税の税務調査の概要

相続税の税務調査とは、税務署が相続税の申告内容が正しいかどうかを調査しにくることです。

相続では大きな金額が動きます。

遺産の半分近くを相続税として徴収されてしまうケースもあるのです。

相続税は、法人税・所得税に比べて税務調査されやすい!

法人税、所得税、相続税のそれぞれで税務調査が入った件数は下の通りです。

![]() 税務調査が入った件数(平成27年/2015年)

税務調査が入った件数(平成27年/2015年)

| 法人税 | 9万4000件 |

|---|---|

| 所得税 | 6万6016件 |

| 相続税 | 1万1935件 |

【最新】平成30事務年度における相続税の調査等の状況(国税庁ホームページ)

相続税に比べて法人税や所得税の税務調査件数はとても多いことが上の表からわかります。

しかし、総申告件数に対する税務調査件数の割合(税務調査の実施率)を見ると相続税が圧倒的に高いことがわかります。

この理由は以下の2つです。

- ①相続税は法人税・所得税よりも高額であるため

- ②申告内容に漏れがあるケースが多いため

特に②は、普段は法人税・所得税を専門としている税理士に相続税申告を依頼した場合に発生することが多いのです。

法人税・所得税を専門としている税理士は、相続案件を扱った経験がほとんどなく、相続税申告に慣れていないからです。

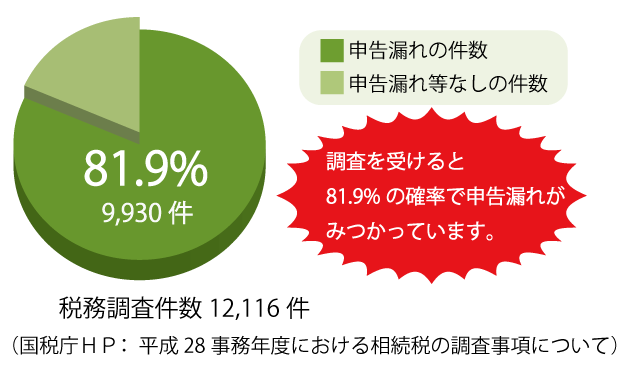

税務調査あった場合、申告漏れを指摘される可能性大!

以下のグラフから、税務調査があったほとんどの方が、申告漏れ財産等の指摘を受けていることがわかります。

税務調査での申告漏れ件数の割合

また、申告漏れ財産等の指摘を受けた場合、1件あたりの追徴税額は平均591万円となっています。(国税庁HP:「平成28事務年度における相続税の調査事績について」より)

なぜ税務調査がくるのか?

税務署は被相続人(亡くなった方)の資産を把握しているため、申告された相続財産が適正かどうかが簡単に分かるからです。

税務調査がされる場合の流れ

税務署には、毎年の確定申告資料をはじめ、金融資産の流れを把握できる資料がそろっています。

それらの書類をもとに、被相続人の収入、家族構成、資産内容などから遺産総額を予想します。

予想した遺産総額と申告された相続財産を比べて、あきらかに少ない場合、銀行から取引明細などを取り寄せて証拠を集めます。

このとき、本人名義だけでなく、家族一人一人の預貯金や有価証券の取引を過去にさかのぼって調べます。

調べ上げた結果から申告漏れが疑われる場合、税務調査が行われることが多いようです。

税務調査で申告漏れが発見される確率が81.8%と高いことからも、事前調査が伺えます。

また、相続税は累進課税のため、相続財産が多いほど税率が高く、申告漏れが見かった場合は追徴額も多くなります。

そのため、相続財産が多いほど、税務調査の確率が高くなる傾向にあります。

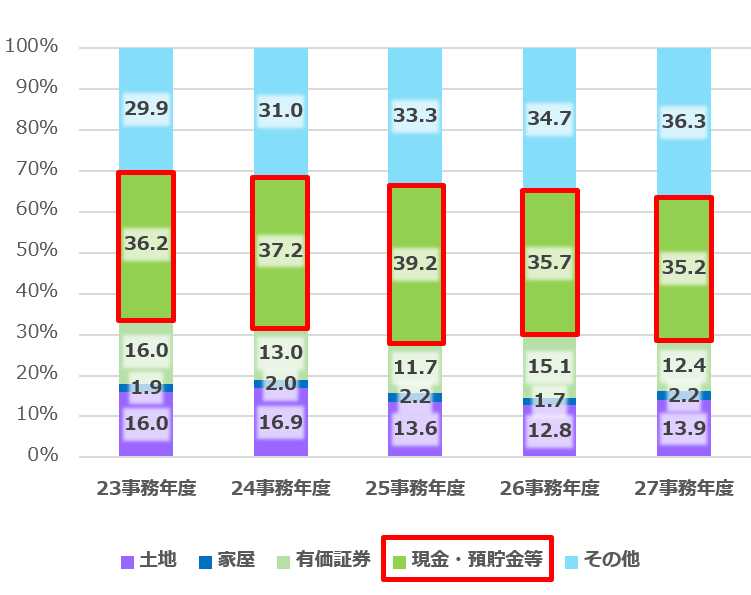

相続税の税務調査の対象

相続財産には、土地や家屋をはじめ、目に見えない保険の権利等さまざまな財産が含まれます。

その中でも、税務調査で指摘が多いのは、現金・預貯金等の申告漏れです。

税務調査を回避するには?

毎年申告される相続税は前述のような割合で税務調査の対象になっていますが、実は申告される相続税の約9割は税理士が関与している相続税申告です。相続税の申告を相続税の専門的な知識や経験があまりない税理士に依頼した場合、過去のデータからみても税務調査のリスクがとても高くなっていることが分かります。

税務調査のリスクを回避するための相続税の申告は「相続税の専門的な知識」を持つ「相続税案件の実績が豊富」な税理士事務所を選ぶことが大切です。

相続税専門の税理士事務所の探し方

税理士が相続税を専門としているかどうかは、ホームページの内容をチェックすることが第一です。気を付けたいのは、相続税専門のページを作って相続税の対応をうたっていても主としている業務が別の場合があります。ホームページ全体を見て、相続税の業務がはっきり主として示されていることを確認しましょう。

相続税の専門知識や経験が豊富かどうかは、相続税の申告、相続税の還付など相続税の関連業務を幅広く対応しているかどうかをチェックしましょう。専門性が高く、かつ幅広く対応しているほど最大限節税するめの知識や経験の引き出しが多いということになります。

まとめ

あなどれない、相続税の税務調査。

相続税の税務調査は4~5人に1人の割合で行われ、結果として追加で申告しなければならない場合に追徴課税として平均500万円払う必要があり、とてもリスクが高いものだといえるでしょう。

税務調査が入るのを防ぐためには、自分以外の第三者(税理士など)にしっかりやってもらうこと、相続した財産をきちんと把握すること、余裕をもったスケジュールで申告書を作ることが挙げられます。

とはいえ、どんなに対策を練っていても税務調査が入ってしまうこともあるはず。相続税を申告したからといってすべてが終わったわけではなく、万が一の税務調査も含めて準備をするのが相続です。

“相続税の税務調査の時期”は申告期限から1年後の夏から秋?

“相続税の税務調査の種類”とは。電話1本で終わる調査も

“相続税の税務調査のペナルティ”が重い理由を税制から考える

“税務調査の交渉”で知っておきたいこと。負けるが勝ちのスタンス!

“相続税の税務調査で通帳”は見られる!調査官が怪しむ口座履歴とは?

“相続税の税務調査の準備”。連絡がきたら、まずは何をすればいい?

“相続税の税務調査はどこまで調べる”のか?調査官は財産の場所を…

“相続税の税務調査の当日”とは?お茶やお菓子の差し入れもNG。

“相続税の税務調査の裏側”はどうなっている?税務署の情報網は手ごわい

“相続税の税務調査の内容”とは?調査時期や質問内容なども解説します

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ