AIで税務調査!?国税庁のデジタル・トランスフォーメーション

令和3(2021)年9月1日、『デジタル社会形成基本法』『デジタル庁設置法』が施行され、「デジタル庁」が創設・発足しました。これに先立ち同年6月11日、国税庁は『税務行政のデジタル・トランスフォーメーション-税務行政の将来像2.0-』を公表。進化するデジタル技術を取り入れながら、税務署や国税局の業務が目指す方向性を明らかにしました。

相続税節税のプロ集団による

最大限節税できる相続税申告を

税務行政のデジタル・トランスフォーメーション(DX)とは?

『税務行政のデジタル・トランスフォーメーション-税務行政の将来像2.0-』を読み解く前に、そもそも、「デジタル・トランスフォーメーション」とは何でしょうか?英語で綴るとDigital Transformationとなり、英語圏ではTrans(交差する)をXと表記するため、「DX」とも略されます。

平成16(2004)年、スウェーデンのウメオ大学教授であるエリック・ストルターマン(Erik Stolterman)が提唱したとされ、その著書で「ITの浸透が、人々の生活をあらゆる面でより良い方向に変化させる」と定義しています。

国税庁『税務行政のデジタル・トランスフォーメーション-税務行政の将来像2.0-』では、「デジタルを活用した、国税に関する手続や業務の在り方の抜本的な見直し」とされています。平成29(2017)年6月に公表された『税務行政の将来像』をアップデートしたものですが、方針はこれまで通り以下のようになっています。

「納税者の利便性の向上」と「課税・徴収の効率化・高度化」を2本の柱としつつ、「あらゆる税務手続が税務署に行かずにできる社会」に向けた構想を示すとともに、課税・徴収におけるデータ分析の活用等の取組を更に進めていくこととしています。

上記2本柱を実現するため、具体的には下記のような構想が示されています。

「納税者の利便性の向上」

- 税務署に行かずにできる「確定申告(納付・還付)」(申告の簡便化)

- 税務署に行かずにできる「申請・届出」(申請等の簡便化)

- 税務署に行かずにできる「特例適用状況の確認等」(自己情報のオンライン確認)

- 税務署に行かずにできる「相談」-1(チャットボットの充実等)

- 税務署に行かずにできる「相談」-2(プッシュ型の情報配信)

「課税・徴収の効率化・高度化」

- マイナンバーや法人番号を活用しデータの拡大と正確性の向上を目指す「申告内容の自動チェック」

- 申告漏れの可能性が高い納税者の判定や滞納者の状況に応じた対応の判別を行うための「AI(人工知能)・データ分析の活用」

- 税務調査や滞納整理に必要な預貯金情報について「照会等のオンライン化」

- 大規模法人を対象にWeb会議システムなどを利用した「リモート調査」

上記のうち、「AI・データ分析の活用」によって税務調査がどう変わるかを次章でシミュレーションしようと思います。

デジタル改革は税務にどう影響する?税務調査の注意点は?

新型コロナウイルス感染症拡大の影響で、税務調査の実地件数は減少傾向にあります。とはいえ、一般家庭を対象とする税務調査は依然、相続税が最も多い傾向にあります。

令和元事務年度の相続税の実地調査件数は10,635件、このうち非違割合(税務署に申告内容に問題ありと指摘された割合)は85.3%でした。つまり、相続税の税務調査に入られると、8割以上が税金の加算(過少申告加算税、無申告加算税、悪質な場合は重加算税など)というペナルティが課される可能性があるということです。

相続税の税務調査については「相続税の税務調査」とは?対象になる人、受けやすい人、相続税の税務調査のペナルティについては相続税の税務調査のペナルティが重い理由もご参照ください。

国税局や税務署と民間金融機関を結ぶ預貯金口座などの「照会等のオンライン化」は、すでに実証実験を終え、令和3(2021)年10月から実施を予定されています。大規模法人を対象にした「リモート調査」も、令和2(2020)年7月からすでに実施されています。「AI・データ分析の活用」も、もはや「絵に描いた餅」とはいえず、ほどなく実証が始まるはずです。

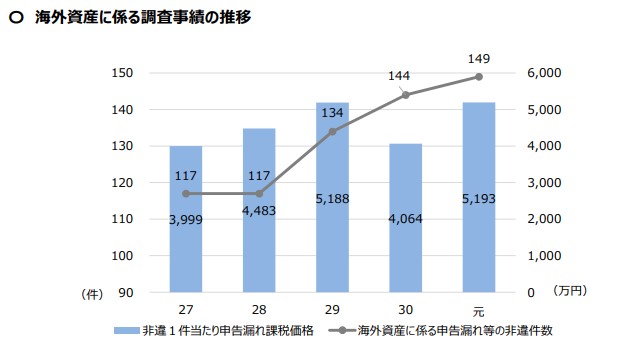

税務調査における「AI・データ分析の活用」の背景には、ひとつには、長引くコロナ禍でウィズ・コロナ時代を見据えた税務行政の方策があるでしょう。もうひとつ注目すべきは、相続税の税務調査において海外資産に関する申告漏れ等が増加傾向にあることです。

出典:国税庁『令和元事務年度における相続税の実地調査等の状況』

現在、海外資産に対して、平成24(2012)年度税制改正で創設された「国外財産調書制度」があります。この制度により、日本に居住する人(非永住者を除く)が年末の12月31日時点で合計5,000万円超の国外財産を保有している場合、翌年 3 月 15 日までに所轄の税務署長に「国外財産調書」を提出しなければいけないことになっています。

この「国外財産調書制度」には、優遇措置とペナルティがあります。なかでも注目したいのは、期限内に国外財産調書を提出すれば、万一、国外財産調書に記載の国外財産に申告漏れ等があっても、その国外財産の所得税や相続税に対する過少申告加算税等が5%軽減されるというものです。

皮肉な見方をすれば、「海外資産(国外資産)は把握しにくいので、保有していることをちゃんと表明してくれればペナルティを優遇してあげるよ」という意味にも取れます。

確かに、対面や郵送、電話といった従来のアナログな調査方法では、日本の国税局や税務署が海外資産を正確に把握するのは大変な手間を要することでしょう。しかも、世界中を席巻しているコロナ禍での調査は、さらに困難を極めることは容易に想像できます。

しかし、税務調査に「AI・データ分析の活用」がなされれば、どうでしょう?皆様も、パソコンやスマホでネット検索された際、居住地域の店舗やサービス施設の情報が優先的に表示されたり、ご自分の年代やよく調べるテーマに関連した広告が表示されたりということにお気づきかと思います。これは、ネット検索にAIが活用されているからです。

例えば、これまで税務調査官は、自らの知識と経験をもとに「この被相続人の収入であれば、これくらいの相続財産が見込まれる」と予測し、細かな計算や預貯金口座の入出金などを調べてきました。相続人による相続税の申告額がそれより少なかったり、無申告だったり、使途不明金があったりすれば、「税務調査」となった訳です。

この税務調査官の予測と計算を「AI・データ分析の活用」によって行えば、正確性とスピードは増します。ネットワークを活用して海外とも連携すれば、国外資産の情報も得られますから、節税対策として海外資産を保有されている方は要注意です。

国内資産のみだからといって、安心はできません。すでに実施化されつつある「照会等のオンライン化」を併用することによって、名義預金(口座名義人と実際に預金している人が異なる金融機関口座のこと)や隠し口座なども、立ちどころに把握することが可能になるでしょう。

税務行政のデジタル化については、ダイヤモンド・オンラインにも『相続税申告する人が絶対に知っておくべきこれからの税務調査』などを寄稿しておりますので、ご参照いただければ幸いです。

国税庁にAI税務署員?チャットボット「ふたば」出現!

もちろん、相続税を不正やミスなく申告・納税していれば、アナログであろうが、デジタルであろうが、必要以上に税務調査を恐れることはありません。万が一の場合、相続税に精通した税理士が税務調査に立ち会うことも可能です。

むしろ、相続税の申告・納税をきちんと行おうという方は、国税庁が掲げる「納税者の利便性の向上」が感じられるかもしれません。申告・納税だけでなく、税に関する相談も税務署に行かずにできるようになり、興味深いのはチャットボット「ふたば」が令和3(2021)年10月から登場することです。

国税庁には、これまでもよくある国税の質問に対する一般的な回答を検索できる「タックスアンサー」がありましたが、チャットボット「ふたば」はAIを活用したシステムによる自動応答で、パソコンやスマホから気軽で簡単な会話形式によって税に関する相談ができます。

ただし、一般的な回答のみですので、相続財産に不動産が多くを占める場合や二次相続の場合など、ケースに応じた相続税の申告・納税のご相談は専門知識のある士業へされることをおすすめします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

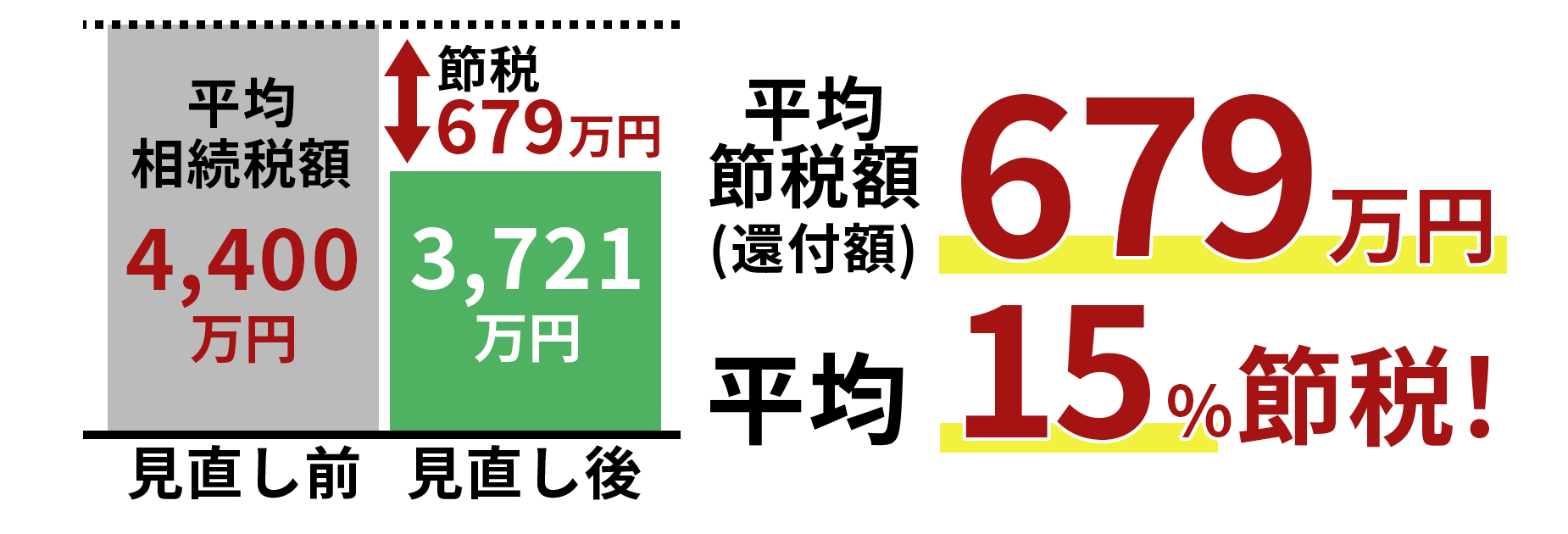

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。