「相続税の税務調査の準備」とは。連絡がきたら、何をすればいい?

「相続税の税務調査の準備」について詳しくまとめています。

目次

相続税の税務調査の準備

相続税の税務調査が入るのは、申告した人の4~5人に1人の割合です。申告書に書いた内容が正しいと思っていたものの、意表を突くように税務調査の通知が来れば何から始めていいのかわかりません。ましてや相手は税のプロ中のプロの税務調査官です。

基準が厳しいといわれている税務調査ですが、ある程度融通が利くことも。状況をうまく使って、万全な態勢で税務調査にのぞみたいです。

調査官の名前からキャリアを把握できる優れもの「10年職歴」

税務調査の事前通知を受けた際には、立ち会う調査官の名前を確認すると良いでしょう。(調査に税理士が立ち会う場合は担当の税理士が確認します)

というのも、税務署員の職歴などを記載した「10年職歴」という職員名簿があるからです。調査官の名前がわかれば、この名簿から調査官のキャリアを調べることができます。そこからベテランの調査官か、それとも若手の調査官か、地主が多い地域の税務署に長くつとめていたとしたら土地評価に強い調査官か…などと、調査に立ち会う調査官のだいたいの得意分野の予想がつくでしょう。

金融機関から預金の取引履歴を取り寄せて明細をチェック

税務調査の通知を受けたら、まずは預金の取引履歴を確認するために、金融機関から取引履歴を取り寄せます。

必要な取引履歴は最低でも過去5年分。取り寄せには手数料や時間がかかります。また、調査官が調べる取引履歴は、相続人と被相続人の両方だけでなく孫(被相続人にとって)にも及びます。

何よりも調査官が知りたいのは、大きなお金がどこへ行ったのか、何に使われたかということです。なので、取引履歴を手に入れたら、50万円や100万円以上の大きな出入金の明細を確認しましょう。わからない範囲については「不明」としておくと良いでしょう。

何らかの理由があれば調査日程を自分の都合に合わせることができる

たいていの人が税務署に対して抱いているイメージは厳しそうだったり、怖そうなイメージでしょう。なので税務署が指定してくる調査の日程は変えられないと思う人も多いはず。

税務署が調査の日程として指定してくるのは、早くて調査をするといった連絡から1~2週間後、遅くても3週間後が多いです。「今日か明日かにうかがいたい」というほど急にスケジュールを詰めてくるわけではありません。

調査官との予定が合わないときは、日程を調整することができます。サラリーマンであれば「有給を取得するまでに時間がかかります」などと理由をつければOK。調査官も理解してくれます。何らかの理由があれば、税務調査の日程を1ヶ月ほど先延ばしにしてもらえることもあるので、意外と融通がききます。

なお、税務調査は税理士が立ち会うケースがほとんどなので、そうなると相続人と税務署、税理士事務所の3者間でのスケジュール調整となります。税務調査の通知がきたときにその場ですぐに決めるのは難しいはずです。たいていは税理士が相続人と税務署の間に入って日程の調整をします。

調査される側の立場を利用して調査のリハーサルを

きちんと相続税を申告したつもりでいても、思わぬところでミスが発覚して税務調査の通知を受ける…なんてことも。(かならずしもそうではありませんが)それでもやはり税務調査の通知を受ければ、まずは何からすればいいのかわかりませんよね。

税務調査は何もかも強制的なイメージが強いですが、相続人側の要求を受け入れてくれる余裕もあります。この立場のメリットをうまく使えば、このように税務調査の対策ができます。

1.調査官の名前を事前に聞くことができる

「10年職歴」で調査官のキャリアをチェック。どのくらい経験を積んでいるかわかります。

(ちなみに「10年職歴」はAmazonからも手に入れることができます!)

2.預金の取引履歴の詳細を明らかにしておく

調査官に詳細を聞かれたときに答えやすい

3.税務調査の日程の変更は融通が利く

税務調査の準備ができる

まとめ

税務調査の原因は思いもよらぬところにあったりするものです。提出した申告書を見直したり、担当の税理士と相談する時間を作るなど、やるべき事が多いですが、気を乱さない冷静な姿勢を持ち崩さないことが大切でしょう。

“相続税の税務調査”とは?対象になる人、受けやすい人

“相続税の税務調査の内容”とは?調査時期や質問内容なども解説します

“相続税の税務調査の当日”とは?お茶やお菓子の差し入れもNG。

“税務調査の交渉”で知っておきたいこと。負けるが勝ちのスタンス!

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

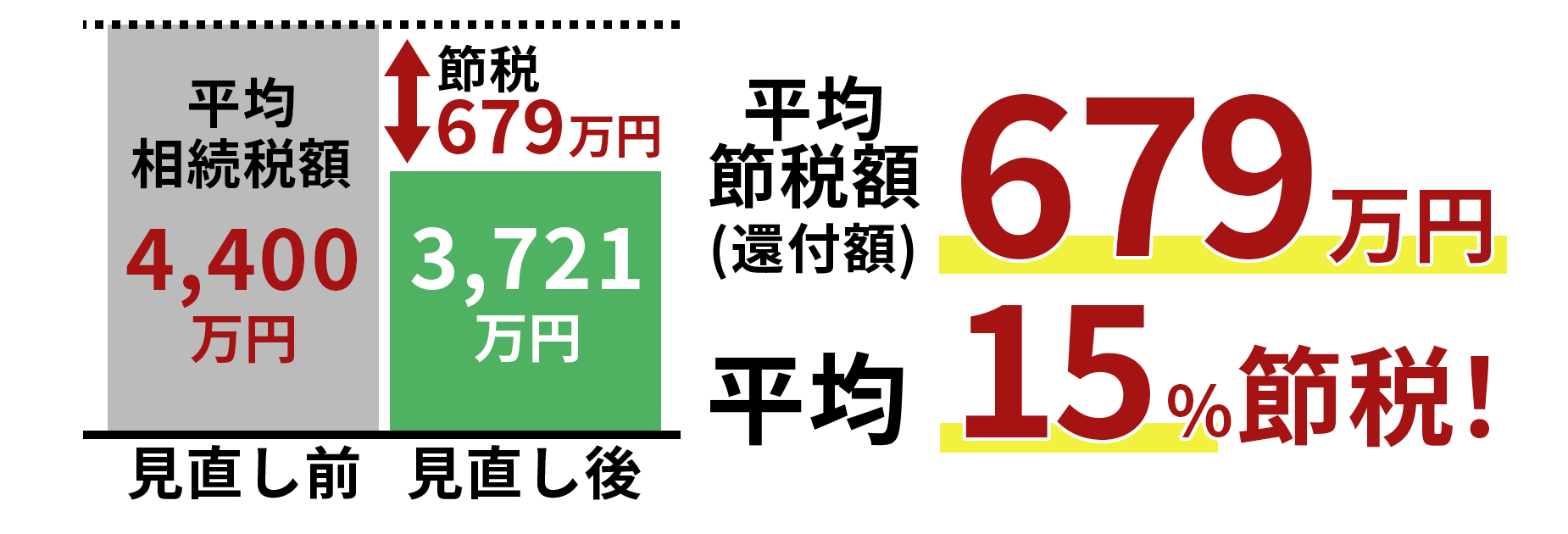

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。