相続税専門の税理士

豊富な実績に裏打ちされたノウハウを活かし、

最大限の節税を目指します豊富な実績に裏打ちされた

ノウハウを活かし

最大限の節税を目指します

土地評価に強い。だから最も節税できます。

土地評価に強い。

だから最も節税できます。

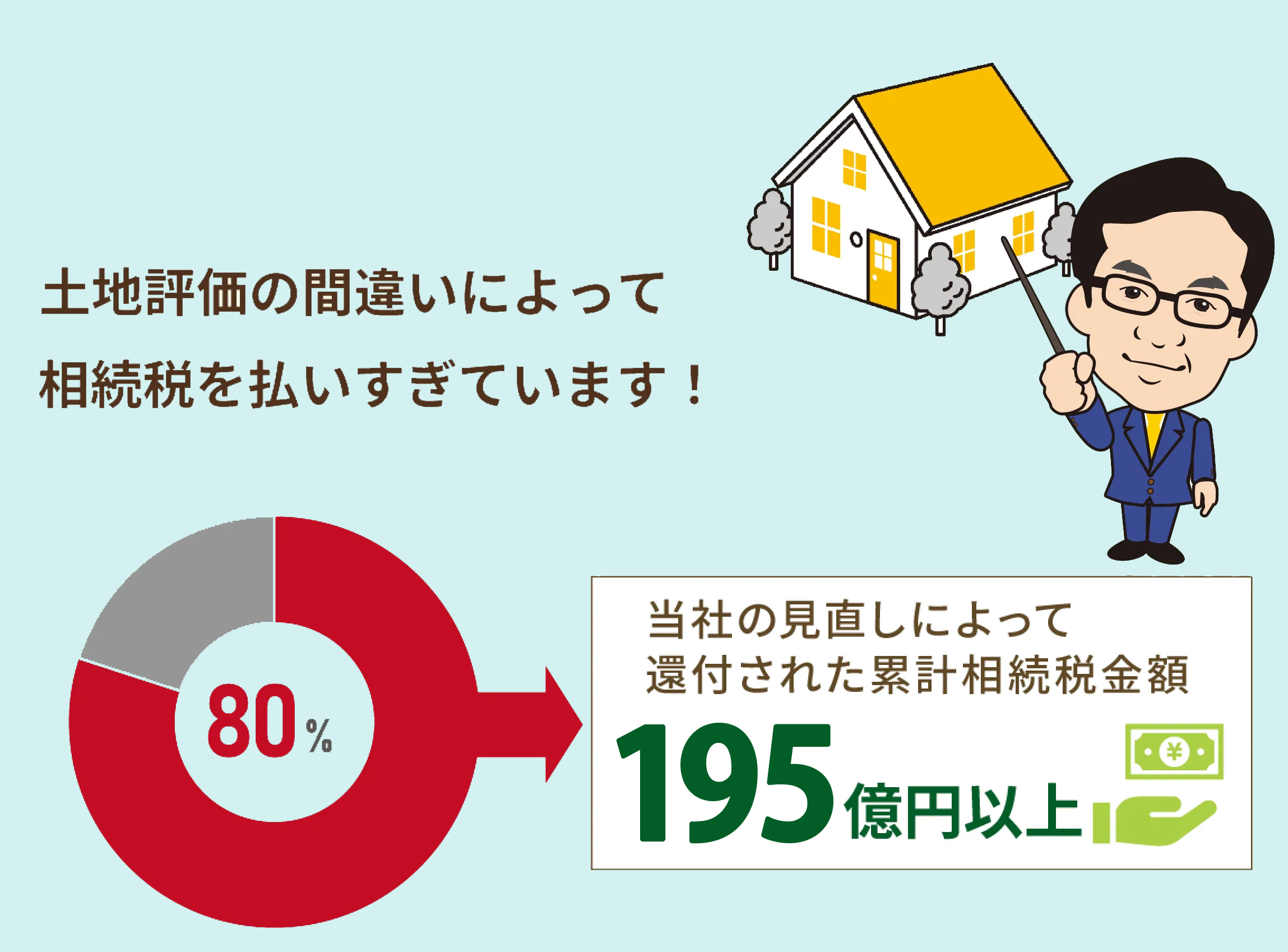

相続税の計算で最も難しいのが「土地評価」です。これまで見直してきた相続税申告書の中で、過払いの原因として最も多い間違いは土地評価です。

当税理士法人は相続税を専門とする税理士法人の中でも土地や不動産の相続を特に強みとし、他の税理士事務所からの依頼を含め、年間7,399箇所(2024年度)の土地評価を実施しています。

相続における土地評価のプロフェッショナルだからこそ適正税額にできるのです。

【全国から無料面談受付中】

首都圏4店舗を拠点に、全国の相続税申告を数多く手がけております。

大阪・名古屋・金沢など各地からのご依頼実績も豊富です。

お近くに拠点がない地域でも、誠実かつスムーズに対応いたします。

【全国から無料面談受付中】

首都圏4店舗を拠点に、全国の相続税申告を数多く手がけております。

大阪・名古屋・金沢など各地からのご依頼実績も豊富です。

お近くに拠点がない地域でも、誠実かつスムーズに対応いたします。

相続税申告は、「相続税節税のプロ集団」にお任せください。

相続税申告は、「相続税節税のプロ集団」にお任せください。

相続税申告は

「相続税節税のプロ集団」に

お任せください。

- 相続税還付成功件数は、累計198億円/2,989件。 (2025年11月末時点)

還付額198億円÷2,989件=平均節税額662万円 - 相続税還付とは、相続税申告時に払いすぎた相続税を返還してもらうこと。

すなわち「返還が発生する=相続税申告時にもっと安い相続税額で済んだ」ということです。 - 国内屈指の相続税還付の実績を誇る当税理士法人だからこそ、はじめから最大限節税を考慮した相続税申告が実現できます。

30秒で分かる! 今すぐ相続税を計算

相続税の計算シミュレーション(無料)

配偶者の有無・相続人の数・相続財産総額などを分かる範囲で入力し、計算するボタンを押すと相続税額が表示されます。

30秒で分かる!

今すぐ相続税を計算

【無料】相続税額を計算シミュレーション

配偶者の有無・相続人の数・相続財産総額などを分かる範囲で入力し、計算するボタンを押すと相続税額が表示されます。

(1)相続税の計算結果の数値は、小数点第一位(千の位)を四捨五入して表示しています。

(2)シミュレーション結果は概算です。相続税申告有無の判断をご自身でする前に必ず一度ご相談ください。

(1)相続税の計算結果の数値は、小数点第一位(千の位)を四捨五入して表示しています。

(2)シミュレーション結果は概算です。相続税申告有無の判断をご自身でする前に必ず一度ご相談ください。

- 2025年12月26日

- New! 年末年始休業のお知らせ

相続税申告料金

基本報酬

| 遺産総額 | 料金 |

|---|---|

| ~1.0億 | 49万円 (税込53.9万円) |

| 1.0億~1.2億 | 54万円 (税込59.4万円) |

| 1.2億~1.4億 | 59万円 (税込64.9万円) |

| 1.4億~1.6億 | 64万円 (税込70.4万円) |

| 1.6億~1.8億 | 69万円 (税込75.9万円) |

| 1.8億~2.0億 | 74万円 (税込81.4万円) |

| 2.0億~2.2億 | 79万円 (税込86.9万円) |

| 2.2億~2.4億 | 84万円 (税込92.4万円) |

| 2.4億~2.6億 | 89万円 (税込97.9万円) |

| 2.6億~2.8億 | 94万円 (税込103.4万円) |

| 2.8億~3.0億 | 99万円 (税込108.9万円) |

| 3.0億~3.2億 | 104万円 (税込114.4万円) |

| 3.2億~3.4億 | 109万円 (税込119.9万円) |

| 3.4億~3.6億 | 114万円 (税込125.4万円) |

| 3.6億~3.8億 | 119万円 (税込130.9万円) |

| 3.8億~4.0億 | 124万円 (税込136.4万円) |

| 4.0億~4.2億 | 129万円 (税込141.9万円) |

| 4.2億~4.4億 | 134万円 (税込147.4万円) |

| 4.4億~4.6億 | 139万円 (税込152.9万円) |

| 4.6億~4.8億 | 144万円 (税込158.4万円) |

| 4.8億~5.0億 | 149万円 (税込163.9万円) |

| 5億以上 | 別途お見積り |

| 遺産総額 | 料金 |

|---|---|

| ~1.0億 | 49万円 (税込53.9万円) |

| 1.0億~1.2億 | 54万円 (税込59.4万円) |

| 1.2億~1.4億 | 59万円 (税込64.9万円) |

| 1.4億~1.6億 | 64万円 (税込70.4万円) |

| 1.6億~1.8億 | 69万円 (税込75.9万円) |

| 1.8億~2.0億 | 74万円 (税込81.4万円) |

| 2.0億~2.2億 | 79万円 (税込86.9万円) |

| 2.2億~2.4億 | 84万円 (税込92.4万円) |

| 2.4億~2.6億 | 89万円 (税込97.9万円) |

| 2.6億~2.8億 | 94万円 (税込103.4万円) |

| 2.8億~3.0億 | 99万円 (税込108.9万円) |

| 3億以上 | 別途お見積もり |

- (1)こちらの料金は、ホームページからお問い合わせ頂いた場合のみ適応となります。

- (2)遺産総額は、小規模宅地等の特例などの減額や控除を適用する前の価額となります。

- (3)基本報酬算定の基礎となる遺産総額とは、プラスの財産の総額のことであり、借入金等の債務、小規模宅地の特例、配偶者控除、生命保険非課税枠等の控除を行う前の金額となります。

基本報酬に含まれるサービス

| サービス | ||

|---|---|---|

| ① | (ホームページでの依頼限定) 万が一税務調査が入った際に追加料金なしで対応させていただきます。 |

|

| ② | 相続税が高くなりやすく、もめやすい二次相続の事前対策をします。 |

|

| ③ | ご希望の方には土曜日の面談実施や電話連絡をさせていただきます。 |

|

基本報酬に含まれるサービス

| サービス | 内容 | |

|---|---|---|

| ① | 万が一税務調査が入った際に追加料金なしで対応させていただきます。 |

無料 (ホームページでの依頼限定) |

| ② | 相続税が高くなりやすく、もめやすい二次相続の事前対策をします。 |

〇 |

| ③ | ご希望の方には土曜日の面談実施や電話連絡をさせていただきます。 |

〇 |

税務調査の立ち合い、交渉、修正申告書の作成まで無料対応します。

加算報酬(追加料金)

| 項目 | 料金 | |

|---|---|---|

| ① | 税務調査対応サービス | 当社だけ! 無料 (ホームページでの 依頼限定) |

| ② | 土地の評価 (1利用区分につき) |

6万円 (税込6.6万円) |

| ③ | 倍率方式で評価額を算出する土地の評価(宅地を除く)(1筆につき) | 5,000円 (税込5,500円) |

| ④ | 非上場株式の評価 (1社につき) |

20万円 (税込22万円) |

| ⑤ | 相続人が2名以上の場合 | 1名増すごとに 基本報酬×10%相当額 ※ただし加算は4人目まで |

| ⑥ | 過去5年間の預金移動調査の実施が必要な場合 | 20冊相当まで1冊相当 5,000円 (税込5,500円) 20冊相当超えたら1冊相当 3,000円 (税込3,300円) |

| ⑦ | 書面添付制度利用の申告書作成 | 10万円 (税込11万円) |

| ⑧ | 申告期限より3ヶ月前の依頼の場合 |

3ヶ月前20% 2ヶ月前35% 1ヶ月前50% を報酬総額に加算 |

| ⑨ | 農地の納税猶予 | 40万円 (税込44万円) |

| ⑩ | 遺産分割協議書の作成 (提携司法書士) |

5万円 (税込5.5万円) |

| ⑪ | 司法書士の登記手数料 (提携司法書士) |

法務局ごとに 5万円 (税込5.5万円)/か所 2筆目から1筆1万円ずつ加算 |

| 項目 | 料金 | |

|---|---|---|

| ① | 税務調査 対応サービス |

当社だけ! 無料 (ホームページでの依頼限定) |

| ② | 土地の評価 (1利用区分につき) |

6万円 (税込6.6万円) |

| ③ | 倍率方式で評価額を算出する土地の評価(宅地を除く) (1筆につき) |

5,000円 (税込5,500円) |

| ④ | 非上場株式の評価 (1社につき) |

20万円 (税込22万円) |

| ⑤ | 相続人が2名以上の場合 | 1名増すごとに 基本報酬×10%相当額 ※ただし加算は4人目まで |

| ⑥ | 過去5年間の預金移動調査の実施が必要な場合 | 20冊相当まで1冊相当 5,000円 (税込5,500円) 20冊相当超えたら1冊相当 3,000円 (税込3,300円) |

| ⑦ | 書面添付制度利用の申告書作成 | 10万円 (税込11万円) |

| ⑧ | 申告期限より3ヶ月前の依頼の場合 | 3ヶ月前20% 2ヶ月前35% 1ヶ月前50% を報酬総額に加算 |

| ⑨ | 農地の納税猶予 | 40万円 (税込44万円) |

| ⑩ | 遺産分割協議書の作成 (提携司法書士) |

5万円 (税込5.5万円) |

| ⑪ | 司法書士の登記手数料 (提携司法書士) |

法務局ごとに 5万円 (税込5.5万円)/か所 2筆目から1筆1万円ずつ加算 |

- (1)土地の現地調査は東京、神奈川、千葉、埼玉以外の場合、交通宿泊費は別途加算します。

- (2)会社が所有する土地の評価が必要な場合は、土地の評価の加算に準じて加算します。

- (3)司法書士の登記手数料には登録免許税または印紙税がさらに加算されます。

- (4)税務調査対応サービスは、一都三県(東京、神奈川、千葉、埼玉)以外での訪問が必要となる場合、旅費宿泊費は別途発生いたします。

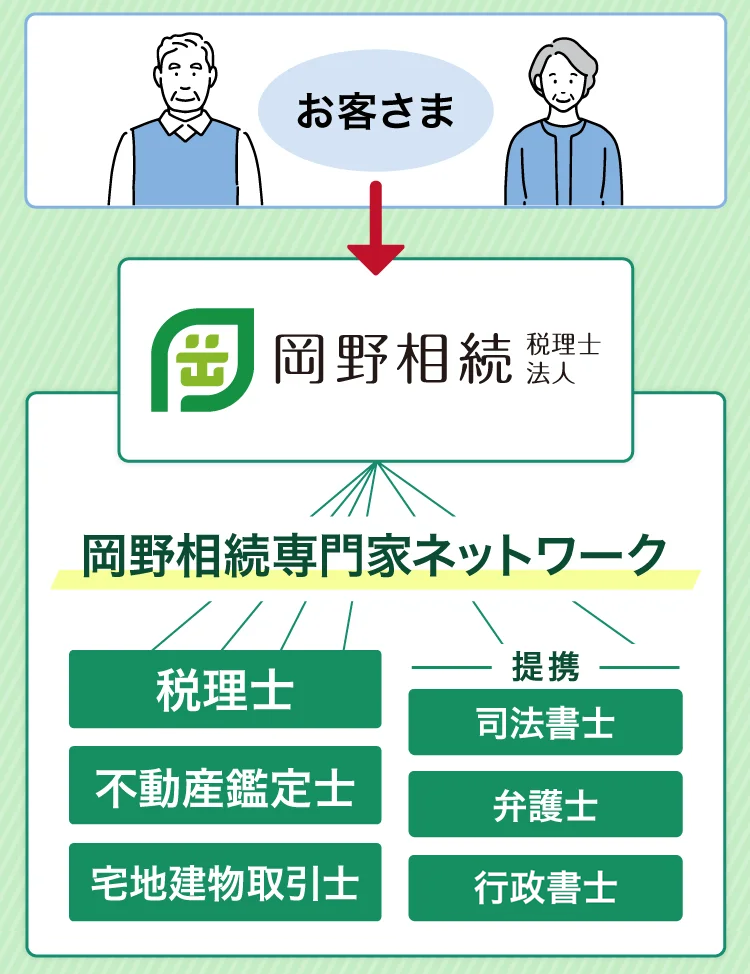

単なる相続税申告だけにとどまらない

岡野相続の専門家ネットワークでトータルサポート

単なる相続税申告だけに

とどまらない

岡野相続の専門家ネットワーク

でトータルサポート

相続税の専門家ネットワークを活用して、相続に関するお悩みをスピーディに解決いたします。

相続税専門の税理士としてのこだわり

相続税専門の税理士としての

こだわり

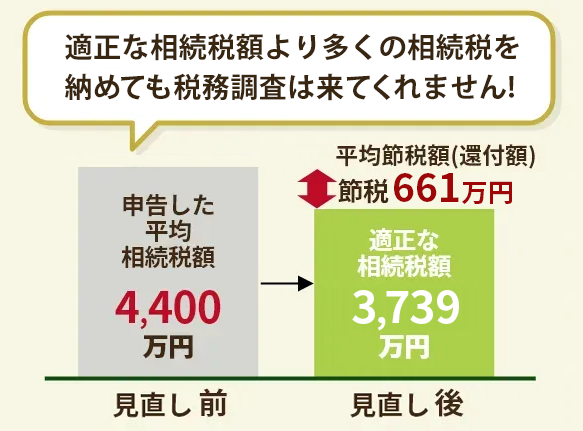

税務調査が来ない!?相続税を納めすぎかもしれません。

税務調査が来ない!?

相続税を納めすぎかもしれません。

税務調査率が低いということは、本当に相続人にとってよい相続税申告なのでしょうか?

税理士の中には納税額をあらかじめ多めに申告することで税務調査を回避するケースがみられます。

また万が一税務調査が入った場合に、税務調査対応経験の少ない税理士が立合い・交渉をする事になります。

これでは申告書提出後も税務調査に対する不安が残ってしまい、お客様本位の相続税申告とはいえません。

当社は全国各地の税務署と地道な交渉を繰り返した結果、累計198億円/2,989件(2025年11月末時点)の相続税還付成功実績があります。つまり相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。

万が一税務調査が入ったとしてもこれまでの実績に裏付けされた経験をもとに適切な税務署対応を行い、追徴税額を最大限抑える事が可能です。